Planejamento Tributário para Estrangeiros que Investem Mais de 1 Milhão de Dólares em Imóveis nos EUA

Este artigo trata principalmente do planejamento tributário para pessoas físicas ou jurídicas estrangeiras e não residentes que planejam fazer investimentos de grande porte no mercado imobiliário dos Estados Unidos (doravante, “Investidor Estrangeiro”). Considera-se como investimentos de grande porte os de um milhão de dólares (US$1.000.000) ou mais.1

Como resultado de 38 anos de experiência na área imobiliária da Flórida com investidores estrangeiros que compram shopping centers, apartamentos para aluguel, prédios de apartamentos para aluguel, galpões, terrenos e empreendimentos imobiliários de todos os tipos, este artigo tem também algumas sugestões práticas para o Investidor Estrangeiro.

Primeiro, em minha opinião, o Investidor Estrangeiro tem hoje mais tempo para pensar antes da sua compra. Ele não precisa se apressar em sua decisão, mas também não pode esperar que apareçam todos os sinais de correção do mercado antes de aceitar fazer qualquer negócio. O mercado imobiliário dos EUA está muito deprimido, mas não ficará assim para sempre e, quando mudar, as coisas poderão acontecer muito rapidamente.

Em segundo lugar, recomendo limitar a tomada de empréstimos para este fim. Como o mercado imobiliário dos EUA está muito em baixa, as condições são extremamente difíceis no momento, o que oferece oportunidades mas também esconde armadilhas. A primeira armadilha é se endividar para financiar a compra de um imóvel que exija a aplicação imediata de fundos mas que talvez não possa ser alugado ou revendido por ainda muito tempo. É preciso estar preparado para uma aplicação de longo prazo, mesmo que se pense no curto prazo.

Em terceiro lugar, é preciso buscar profissionais competentes nos EUA que também conheçam muito bem as necessidades do investidor estrangeiro. É essencial dispor de um advogado tributarista independente, um advogado imobiliário, um contador e vários avaliadores de propriedades nos quais se possa confiar.

Finalmente, não compre propriedades de 2ª ou 3ª classe só por causa do preço. Compre primeira classe. Hoje, nos Estados Unidos, você pode fazer isto e ainda encontrar excelentes preços.

O planejamento tributário para o investidor estrangeiro interessado em adquirir propriedades com investimentos de caixa na faixa de US$1.000.000 ou mais exige um exame das conseqüências nos EUA tanto do imposto de renda como do imposto sobre heranças e doações.

Definição dos Impostos dos EUA

O investidor estrangeiro terá que considerar três impostos diferentes que incidem nos EUA: o imposto de renda, o imposto sobre heranças e o imposto sobre doações.2

O imposto de renda dos EUA é aplicado sobre a renda anual líquida e sua alíquota varia de 15% a até 35%, tanto para pessoas físicas como jurídicas. Há o imposto sobre os lucros obtidos com a venda de investimentos que é de somente 15% para um contribuinte individual, mas que pode chegar a 35% para um contribuinte empresa.

O imposto sobre a herança deixada por uma pessoa física estrangeira não residente que, ao falecer, tenha propriedades imobiliárias nos EUA ou ações de certos tipos de entidades que possuam imóveis nos EUA. Os primeiros US$60.000 de valor estão excluídos. A partir daí, o imposto sobre a herança pode chegar a 45% do valor patrimonial do imóvel.

Finalmente, há o imposto sobre doações que incide quando uma pessoa física estrangeira não residente doa propriedades imobiliárias dos EUA a terceiros. O valor deste imposto pode ser tão alto quanto o imposto sobre heranças, dependendo do valor da doação.

Investidor Estrangeiro Individual – O Problema do Imposto sobre Heranças

Como regra geral, uma pessoa física estrangeira que invista em imóveis nos EUA um capital igual ou superior a US$1.000.000 terá que usar uma empresa constituída fora dos EUA (Empresas Estrangeiras) em algum ponto da sua estrutura de investimentos, se quiser evitar pagar imposto sobre heranças nos EUA.

Há muitas exceções a esta regra geral, apesar de esta ainda ser a regra geral. O imposto sobre heranças dos EUA é tão oneroso que, geralmente, o Investidor Estrangeiro pessoa física não vai querer expor seu espólio a ter que pagar um imposto elevado aos Estados Unidos em caso de sua morte.

O imposto sobre a herança pode não ser um fator importante a considerar se ocorrerem algumas exceções. Por exemplo, se o Investidor Estrangeiro for de um país com o qual os Estados Unidos assinaram um Tratado de Imposto sobre Heranças, este imposto dos EUA poderá não se aplicar ao estrangeiro.

Além disso, se o Investidor Estrangeiro pessoa física for de um país que tem seu próprio imposto elevado sobre heranças, ele talvez não tenha que se preocupar muito com o mesmo imposto nos EUA porque este pode ser creditado ao pagamento do imposto sobre heranças no próprio país do Investidor Estrangeiro, de forma a não haver dupla tributação.

Mas, na maioria dos casos, o Investidor Estrangeiro pessoa física terá que se valer da posse de uma Empresa Estrangeira como companhia holding ou como proprietária direta do imóvel nos EUA.

Essa solução ao problema, que consiste na posse de uma Empresa Estrangeira tem um inconveniente: se, por um lado, ela protege o Investidor Estrangeiro do imposto sobre heranças dos EUA, por outro lado, esse Investidor, por ser dono da empresa, terá que pagar um imposto de renda mais alto sobre o aluguel que receber do imóvel e sobre a eventual venda desse imóvel, porque o imposto sobre ganhos de capital é mais alto para empresas do que para pessoas físicas.

Seguro de Vida a Termo

Outra alternativa para se ter ambas as vantagens em termos de tributação dos EUA é que um investidor pode pagar o imposto de renda nos EUA como investidor pessoa física ou como uma companhia de responsabilidade limitada, sem ter que se preocupar com o efeito do imposto sobre heranças que os Estados Unidos aplicaria em caso de morte prematura. Para isto, ele compraria um seguro de vida em valor correspondente à sua possível exposição nos EUA em termos de imposto sobre heranças. Esta alternativa permite que o Investidor Estrangeiro adquira “seguro de vida a termo” suficiente que pague somente um benefício em caso de morte para o período contemplado de duração do investimento. Dependendo da idade dos investidores, esta pode ser uma solução bastante econômica.

Por exemplo, vamos imaginar que um investidor invista meio milhão de dólares em imóveis nos Estados Unidos e que esse investimento duplique de valor e ainda seja de propriedade do Investidor Estrangeiro (ao valor patrimonial de 1 milhão de dólares) por ocasião da sua morte. Digamos que o imposto sobre heranças dos EUA seja de US$350.000 sobre o valor do imóvel(eis) nos Estados Unidos. O custo anual de uma apólice de seguro de vida com valor segurado de US$350.000 pelo prazo, digamos, de dez anos e para uma pessoa relativamente jovem não será nem um pouco proibitivo.

Imposto de Renda e sobre Ganhos de Capital

Tendo tudo isto em mente, podemos analisar as várias opções de propriedade de imóveis nos EUA por parte de um Investidor Estrangeiro de maior porte.

1. Propriedade de Imóveis nos EUA por Pessoas Físicas.

Um Investidor Estrangeiro pessoa física poderá possuir imóveis nos EUA em seu próprio nome individual. Esta é a forma mais simples de propriedade, que exige o mínimo de burocracia e papelada. Se o imóvel for alugado, o proprietário pessoa física terá que apresentar declaração de imposto de renda pessoal nos EUA informando a renda obtida no país.

Esta forma de propriedade é escolhida somente por uma pequena parcela de Investidores Estrangeiros. Isto ocorre por pelo menos duas razões. A primeira razão tem a ver com a responsabilidade civil. O proprietário do imóvel nos EUA será pessoalmente responsável por quaisquer dados resultantes ou associados a essa propriedade. Normalmente, um seguro é suficiente para cobrir indenizações desse tipo, mas a maioria dos investidores não deseja se expor pessoalmente à responsabilidade civil individual.

Além disso, os investidores de muitos países têm medo de revelar o valor de seus investimentos por razões de segurança, particularmente se forem grandes investimentos. O nome do investidor – como proprietário imobiliário dos EUA – constará dos registros públicos do local onde se encontra a propriedade.

Esta forma de propriedade é a mais vantajosa em termos de imposto de renda. O investidor pessoa física paga imposto somente sobre a renda auferida nos EUA. Como ele pode deduzir as despesas com o imóvel e os custos de depreciação, acabará pagando somente um imposto operacional, ficando sujeito portanto a uma alíquota relativamente baixa.

O imposto sobre o lucro obtido com a venda do imóvel será de somente 15% para 20%.

Ao escolher possuir imóveis nos EUA de forma individual, o investidor estrangeiro pessoa física poderá estar sujeito a um imposto sobre heranças caso esta propriedade ainda esteja sob seu nome por ocasião de sua morte.

2. Propriedade de uma Companhia de Responsabilidade Limitada.

Os Investidores Estrangeiros podem usar uma entidade aceitável em qualquer estado dos EUA, conhecida como companhia de responsabilidade limitada. Este tipo de companhia é tratado como se não existisse para fins de imposto de renda dos EUA e, portanto, as conseqüências tributárias de possuir uma companhia de responsabilidade limitada que, por sua vez, possua imóveis nos EUA são semelhantes às conseqüências tributárias descritas acima para um investidor individual. O imposto sobre heranças incide também sobre um imóvel dos EUA cujo dono seja uma companhia de responsabilidade limitada.

Mas a grande diferença é que a companhia de responsabilidade limitada, como o próprio nome indica, limita a responsabilidade pessoal do investidor por prejuízos relacionados ao investimento imobiliário.

O que isto significa é que o patrimônio pessoal do investidor estrangeiro pessoa física não fica exposto às obrigações ou passivo do investimento. A companhia de responsabilidade limitada permite o melhor tratamento em termos de imposto de renda e uma responsabilidade limitada para o investidor.

3. Propriedade de Empresa dos EUA.

O uso de uma empresa dos EUA por um Investidor Estrangeiro pessoa física que investe em imóveis nos EUA é muito limitado por si só. A razão é que as ações do capital de uma empresa dos EUA que possua imóveis nos EUA serão também incluídas no espólio do investidor estrangeiro se ao morrer, esse investidor estrangeiro ainda possuir as ditas ações. Assim, possuir uma empresa (“corporation”) nos EUA com o fim de investir em imóveis não resolve nenhum problema ligado a imposto sobre heranças nos EUA. Na verdade, isto cria uma carga tributária adicional para o investidor estrangeiro em imóveis nos Estados Unidos. A razão é que se aplica a uma empresa dos Estados Unidos um imposto de renda sobre o lucro com a venda de propriedade imobiliária que poderá ser mais elevado do que o imposto sobre o investidor estrangeiro pessoa física. Diferentemente do imposto sobre uma pessoa física, cujo limite é de 20%, o imposto corporativo pode chegar a 35%.

Há, porém, uma situação em que investir em propriedade imobiliária nos Estados Unidos através da propriedade de uma empresa nos Estados Unidos faz sentido. É a seguinte:

Doação de Ações

Se a intenção final do investidor estrangeiro pessoa física for a de doar a terceiros (familiares, etc.) as ações que esse investidor detém numa companhia dos EUA que possua imóveis nos EUA, nenhum imposto será aplicado nos EUA à doação dessas ações, o que ocorreria se o próprio imóvel fosse doado diretamente. Assim, o imposto sobre heranças pode ser evitado, sem que haja qualquer imposto a pagar sobre doações, se as ações de uma companhia dos Estados Unidos que possua propriedades imobiliárias forem transferidas antes da morte do dito investidor estrangeiro.

4. A Empresa Estrangeira.

Como regra geral, não é uma boa idéia para um investidor estrangeiro usar uma empresa estrangeira que, por sua vez, invista diretamente em propriedade imobiliária nos EUA. A razão é que as empresas estrangeiras que investem em imóveis nos EUA podem se sujeitar não só ao imposto de renda das empresas dos EUA mas também a um imposto sobre sucursais, o qual corresponde a 30% dos lucros não distribuídos que foram obtidos nos EUA por esse investidor estrangeiro corporativo.

No entanto, uma empresa estrangeira é, com freqüência, o veículo de investimento preferido por um investidor estrangeiro que esteja investindo somas significativas (US$ 1 milhão ou mais) em propriedades imobiliárias dos EUA. A razão é que o imposto sobre a herança tem o potencial de tornar-se um passivo considerável para as grandes fortunas investidas na área imobiliária dos EUA, e o imposto sobre heranças dos EUA pode ser evitado completamente se o Investidor Estrangeiro pessoa física for o dono de uma empresa estrangeira que, por sua vez, possua os imóveis nos EUA.

Não há imposto sobre a herança nesta situação porque quando o Investidor Estrangeiro morre enquanto ainda proprietário indireto do imóvel nos EUA, o Investidor Estrangeiro somente transfere aos seus beneficiários as ações que detém na empresa estrangeira e não há transferência direta de uma participação imobiliária nos EUA.

Em mãos habilidosas, esta estrutura mais complicada oferece muitas oportunidades de planejamento tributário.

O imposto sobre a herança dos EUA pode ser evitado completamente se o Investidor Estrangeiro pessoa física for o proprietário de uma empresa estrangeira que, por sua vez, seja proprietária do imóvel nos EUA.

5. Empresas Estrangeiras e Empresas dos EUA.

Uma estrutura mais típica para investimentos de grande porte em imóveis dos EUA é quando o Investidor Estrangeiro pessoa física constitui uma Empresa Estrangeira que seja 100% de sua propriedade, a qual se torna proprietária em 100% de uma empresa dos EUA que é, no final das contas, a proprietária do imóvel nos EUA. Por exemplo, se o Investidor Estrangeiro criar uma empresa estrangeira que se torne proprietária em 100% de uma empresa dos EUA que, por sua vez, é proprietária do imóvel dos EUA, o Investidor Estrangeiro poderá evitar completamente o pagamento do imposto sobre herança dos EUA, já que nada nos EUA é transferido em caso de morte do Investidor Estrangeiro.

As Oportunidades de Planejamento Tributário

Essa estrutura mais complicada que consiste em criar uma Empresa Estrangeira que seja a proprietária de uma empresa dos EUA que, por sua vez, tenha consideráveis investimentos imobiliários nos EUA oferece várias oportunidades de planejamento em termos de imposto de renda.

Liquidação da Companhia

A principal ferramenta de planejamento tributário quando se usa uma Empresa Estrangeira dona de uma empresa dos EUA para ser a proprietária de seus imóveis nos EUA é procurar garantir que quando o imóvel dos EUA for vendido pela empresa americana, esta empresa americana deve ser liquidada depois da venda. Desta forma, somente um único imposto dos EUA é pago pela empresa dos EUA. Os lucros obtidos com a venda podem ser transferidos, livres de impostos, pela empresa americana depois que esta tiver pago seus impostos nos EUA, se ela for liquidada após a venda.3

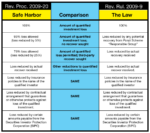

Empréstimos de Portfólio

Uma outra ferramenta de planejamento tributário que é frequentemente usada é conhecida como Empréstimo de Portfólio (ou “Portfolio Loan”). De modo geral, uma Empresa Estrangeira ou Empresa dos EUA que possua imóveis nos EUA poderá deduzir como despesas de negócios todos os custos relacionados à propriedade, o que inclui o pagamento de juros de empréstimos tomados para adquirir o imóvel. Como regra geral, os empréstimos feitos por um Investidor Estrangeiro à sua própria Empresa Estrangeira, Empresa dos EUA ou Companhia de Responsabilidade Limitada serão dedutíveis pela companhia. No entanto, o pagamento desses juros ao Proprietário Estrangeiro da companhia poderá estar sujeito a um imposto de até 30% sobre os juros brutos pagos ao acionista estrangeiro da companhia investidora.

Mas há uma importante exceção a esta regra geral prevista no Código da Receita Federal (dos EUA). É que um Investidor Estrangeiro que detenha menos de 10% do investimento imobiliário poderá receber os juros que são dedutíveis pela Companhia Estrangeira, sem ter que pagar nenhum imposto nos EUA. Esta regra não funciona caso o investidor possua 10% ou mais do investimento imobiliário ou a entidade que é proprietária do investimento imobiliário.

No entanto, é uma ferramenta de planejamento útil em muitas situações em que mais de um investidor está envolvido. Nas situações em que um empréstimo de portfólio pode ser usado, o imposto aplicado nos EUA sobre a renda auferida com o investimento imobiliário será reduzido para a despesa de juros pagável ao Investidor Estrangeiro sem o pagamento de imposto sobre esses juros.

“. . . os impostos dos EUA sobre a renda auferida com o investimento imobiliário será reduzido para a despesa de juros pagável ao Investidor Estrangeiro …“

Vendas de Empréstimo de Portfólio

Há outra forma de aproveitar a exclusão do Empréstimo de Portfólio para os juros pagos aos Investidores Estrangeiros. Isto pode ser feito no próprio momento da venda por um Investidor Estrangeiro de seu investimento nos EUA. Para melhor entender isto, é preciso lembrar que a dedução dos juros do portfólio e exclusão da renda somente é apropriada se o Investidor Estrangeiro não tiver mais uma participação de 10% ou menos na propriedade.

Assim, um Vendedor Estrangeiro poderá se interessar em vender a propriedade não totalmente à vista, mas uma parte à vista e o restante sob a forma de um título pagável pelo Comprador dos EUA ao Vendedor Estrangeiro que não mais possui qualquer participação no imóvel dos EUA. Nesse ponto, o Vendedor Estrangeiro estará recebendo juros sobre o título, livres de impostos, que o Vendedor Estrangeiro detém em função do imóvel dos EUA, sendo que a propriedade pode ser usada para garantir o título até o seu pagamento integral. Este método de converter algo que, de outra forma, seriam lucros tributáveis com a venda de bens em uma renda de juros isenta de impostos pode ter um valor significativo em termos de impostos nas circunstâncias corretas.

Trocas da Mesma Espécie

Outro método usado tanto por Estrangeiros como Americanos para expandir suas carteiras imobiliárias nos EUA, sem ter que pagar impostos, é usar as chamadas Regras de Troca da Mesma Espécie (“Like Kind Exchange Rules”). Basicamente, essas regras mantêm que um investidor em imóveis dos EUA podem trocar o empreendimento imobiliário que possuem por um empreendimento imobiliário diferente nos EUA, sem ter que pagar imposto imediatamente sobre qualquer ganho ou lucro auferido no primeiro investimento.

Por exemplo, digamos que um investidor brasileiro seja dono de uma empresa nos EUA, a qual é proprietária de um terreno que o investidor comprou por $ 3 milhões. Digamos que o terreno vale agora $6 milhões e que o investidor deseja terminar seu investimento em terrenos porque está interessado na posse de um ativo que gere renda, como por exemplo um shopping center. Digamos que o shopping center vale $ 6 milhões.

Apesar do terreno ter aumentado de valor em $ 3 milhões, nenhuma parte desse ganho será reconhecida ou se tornará tributável até que a empresa venda finalmente o imóvel que adquiriu como parte da troca. Nesse ponto, o investimento do investidor no shopping center tem seu custo original de $3 milhões e qualquer ganho acima ou superior a isto será tributável se o shopping center for vendido mais tarde.

… vendendo ações de uma empresa estrangeira não resultaria absolutamente no pagamento de qualquer imposto pelo trust da entidade estrangeira sobre as ações desse estoque.

Venda de Ações de uma Empresa Estrangeira

Além disso, em raras ocasiões, foi possível a investidores estrangeiros venderem suas ações na Empresa Estrangeira que é proprietária de imóvel nos EUA a um terceiro comprador. Fica claramente entendido que a venda de ações de uma empresa proprietária de imóvel, ao invés da venda do próprio imóvel, não é típica. No entanto, esta transação, de uma entidade estrangeira vendendo ações de uma empresa estrangeira não resultaria absolutamente no pagamento de qualquer imposto pelo trust da entidade estrangeira sobre as ações desse estoque. Há um mercado para esta transação nos EUA, em casos especializados.4

NOTAS DE RODAPÉ:

1. Ver o artigo “Tax Planning for Foreign Investors Acquiring Smaller ($500,000 and under) United States Real Estate Investments” como artigo complementar sobre o Planejamento Tributário para Investidores Estrangeiros que Adquirem Investimentos Imobiliários de Menor Porte nos EUA.

2. Além disso, vários dos estados individuais dos EUA aplicam e cobram seu próprio imposto sobre a renda auferida nesse estado.

3. Frequentemente, uma Empresa Estrangeira pode ser usada como companhia holding e estabelecerá várias empresas nos EUA para serem donas de diferentes empreendimentos. Desta forma, cada empresa dos EUA poderá ser liquidada de acordo com cada tipo de transação, deixando a Empresa Estrangeira no lugar.

4. Outra ferramenta de planejamento de herança que permite a um investidor estrangeiro não residente investir em imóvel dos Estados Unidos sem incorrer em pagamento de imposto sobre a herança dos EUA é o uso de um “Non Grantor Trust” (Trust Não Outorgante). Este é um dispositivo segundo o qual o investidor compra o imóvel nos EUA usando um trust estrangeiro e beneficiários estrangeiros – por exemplo, familiares – de forma que o trust acabe no final beneficiando outros. Este veículo não está sendo discutido neste artigo especificamente porque ele implica na alienação da propriedade pelo investidor a um trust, o que é extremamente restritivo dos poderes que o investidor pode ter sobre o imóvel de propriedade do Trust Não Outorgante.

Richard S, Lehman, Esq.

ADVOGADO TRIBUTÁRIO

6018 S.W. 18th Street, Suite C-1

Boca Raton, FL 33433

(561) 368-1113

Fax: (561) 368-1349

Richard S. Lehman formou-se pela escola de direito “Georgetown Law School” e obteve seu mestrado em tributação pela “New York University”. Trabalhou como assistente do Meritíssimo William M. Fay do Tribunal Tributário dos EUA e como Advogado Sênior da Divisão de Interpretação, Gabinete do Diretor Jurídico, Receita Federal dos EUA, em Washington D.C. O Sr. Lehman pratica advocacia na região do Sul da Flórida há mais de 37 anos. Durante a carreira do Sr. Lehman, sua prática tributária permitiu sua participação numa faixa extremamente ampla de transações comerciais junto a uma clientela tanto nacional como internacional.